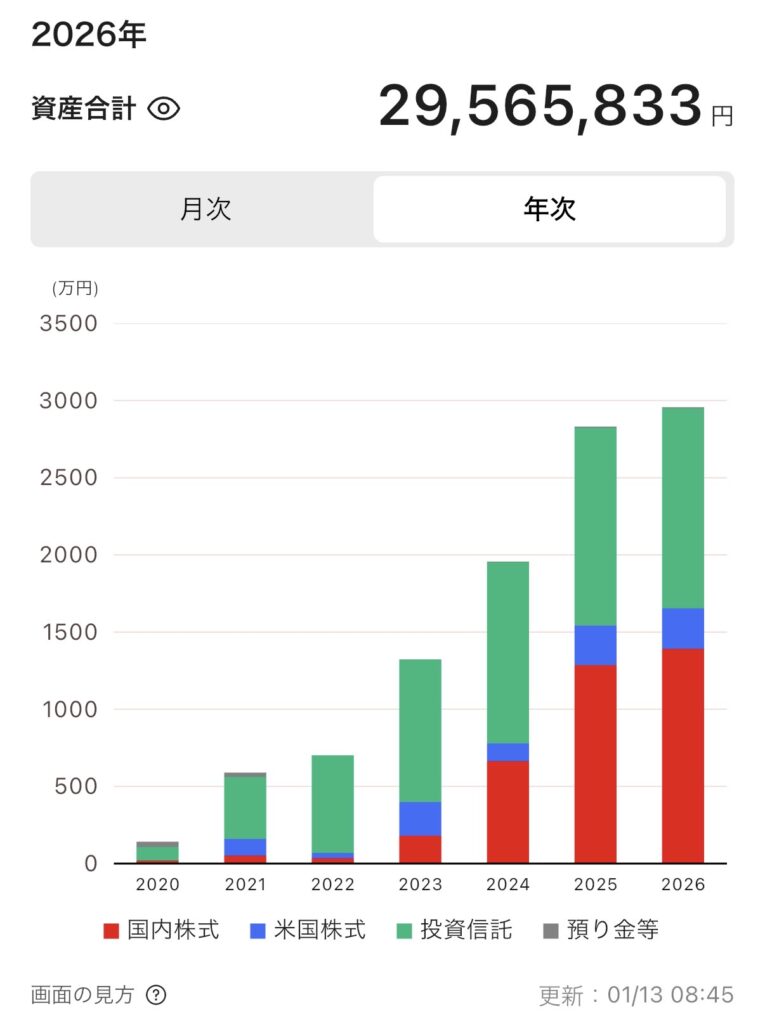

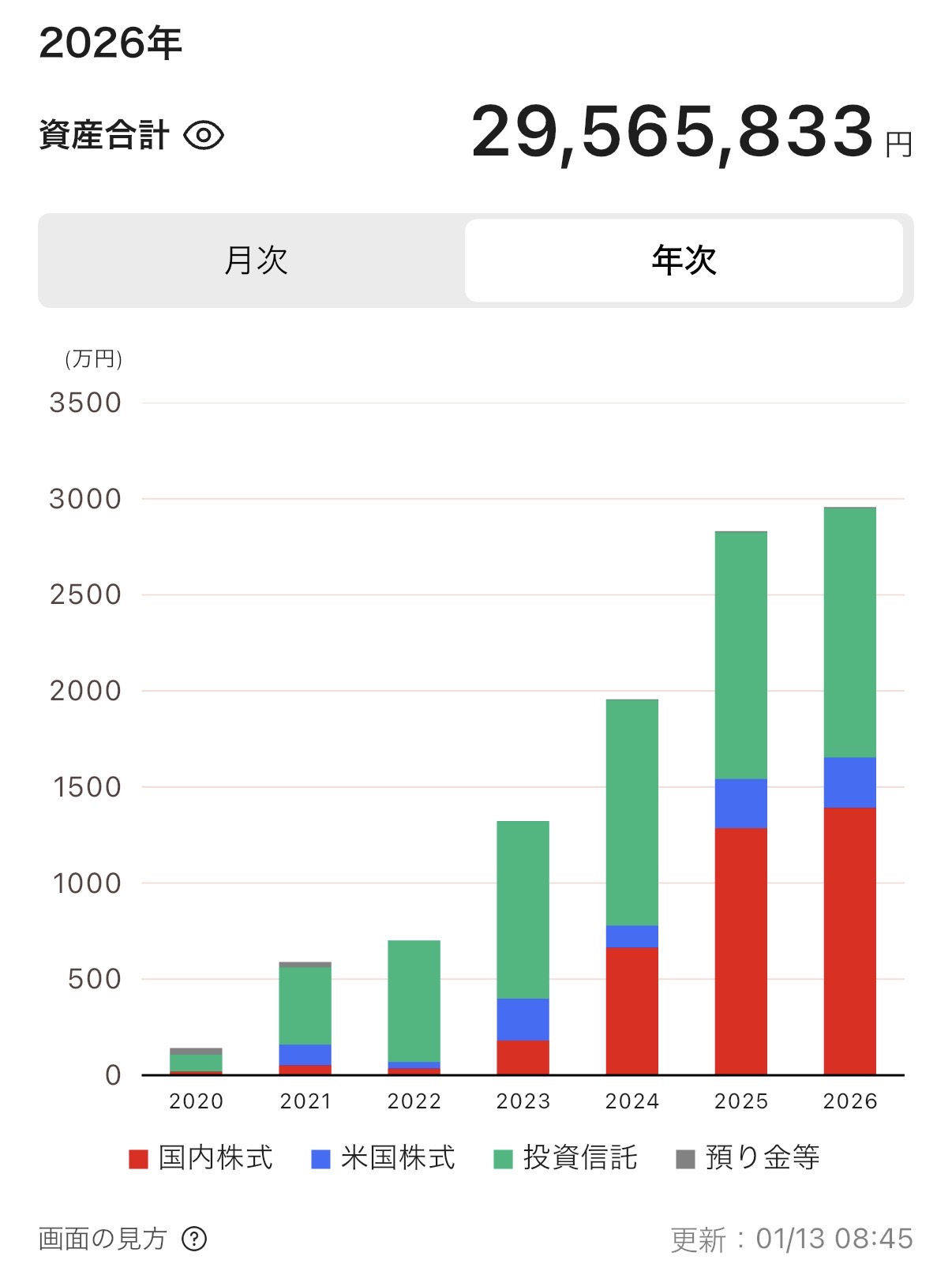

2020年のコロナショックをきっかけに、50万円から株式投資を始めました。

それから丸5年間、一度も積立を止めることなく、毎月10万円の積立を継続してきました。

余裕のある月には、15万円を積み立てたこともあります。

積立以外でも積極的に株を買い増してきた5年間でした。

振り返ると、積み立てを止めなかったことと、投資環境に恵まれた運、が結果を大きく左右したと感じています。

2022年、米国で急速な利上げが進んだ局面では、資産が大きく目減りしました。

それでも積立を続けた結果、下落局面でも買い続けることができ、その後の回復局面では大きな波に乗ることができました。

日本株へのシフトと、2025年の成果

2024年からは、米国株一辺倒ではなく、日本株への投資比率を徐々に高めました。

そして2025年、その判断は一つの形として実を結びました。

実際、2025年は米国株以外の資産が米国株をアウトパフォームしています。

• S&P500 :+16.2%

• TOPIX(日本):+21.5%

• DAX(ドイツ):+22.0%

私自身のポートフォリオでも、2025年は金(ゴールド)の伸びが圧倒的でした。

「これまで良かった」は、これからも良いとは限らない

米国株インデックス投資は、今や資産形成の「基本」と言っても過言ではありません。

私自身も、S&P500への積立は今後も超長期投資として継続するつもりです。

一方で、伝説的投資家として知られる清原達郎さんが著書の中で語っていた言葉が印象に残っています。

「自分の考えはみんなと同じ」なら投資のアイデアになりません。

多くの人が「正解」と信じている投資対象ほど、将来のリターンは相対的に低下していく可能性があります。

米国株の比率を少し落とし、

地域・資産を分散させる投資の重要性が高まっていると感じています。

これは「米国株がダメになる」という話ではありませんが、「一つに賭けすぎない」という、極めてシンプルなリスク管理の話です。

これからの投資戦略

S&P500の積立は、これからも淡々と続けます。

一方で、余力資金(遊軍)については、

よりパフォーマンスが期待できそうな資産に柔軟に振り分けていく予定です。

今年はどんな戦略を取るのか、世界情勢、金利動向、各国の経済状況を見ながら、じっくり考えていきたいと思います。

投資に絶対の正解はないです。だからこそ、環境の変化を受け入れながら、自分なりの軸を持って続けることが大切なのだと、5年間の投資を通じて実感しています。

また、変化し続ける世界情勢を見ながら投資戦略を練るのがシンプルに楽しいです。これからも楽しみながら資産形成に勤しみたいと思います!

とはいえ、昨今の日米株高で株を持っていないと、「機会損失した!」という気分にもなるので、高値圏ではあるものの相対的な割安な株はちょこちょこ買い増ししたいと思います。

-320x180.jpeg)

コメント